Column

コラム

住宅ローン控除を確定申告で手続きする際の必要書類は?書き方や注意点も

更新日:2024.01.30

この記事では、住宅ローン控除を確定申告で手続きする際に必要な書類を解説します。

マイホームを購入する際に住宅ローンを利用すると、住宅ローン控除が適用されて所得税や住民税が減税されます。

しかし、住宅ローンを組んだだけで自動的に税金が控除されるわけではありません。住宅ローン控除を受けるためには、適用要件を満たした上で手続きする必要があります。

この記事では、住宅ローン控除の申請方法や書類の書き方、注意点を解説します。住宅ローン控除の申請で困っている人は、ぜひ最後までご覧ください。

【この記事でわかること】

- 住宅ローン控除とは?

- 住宅ローン控除には確定申告が必要

- 住宅ローン控除を確定申告で行う際の必要書類

- 住宅ローン控除を確定申告で申請する際の書き方

- 住宅ローン控除を申請する際の注意点

そもそも住宅ローン控除とは?

住宅ローン控除の正式名称は『住宅借入金等特別控除』といいます。一定の条件をクリアすれば、住宅ローンでマイホームを購入した際に所得税や住民税が減額される制度です。

具体的には、住宅ローン残高の0.7%にあたる税額が10年間(13年間)継続して控除されます。

しかし、住宅ローンを組んだだけでは住宅ローン控除の適用は受けられないため、注意が必要です。住宅ローン控除について押さえるべきポイントは以下の2点です。

- 適用要件

- 2024年以降の控除額引き下げ

詳しく見ていきましょう。

適用要件

住宅ローン控除を受けるための適用要件は以下の通りです。控除の適用は以下をすべて満たす場合に限られます。

| 番号 | 適用条件 |

| 1 | 工事完了または引渡しから6ヶ月以内に入居していること |

| 2 | 控除を受ける年の12月31日までに居住していること |

| 3 | 次の(1)または(2)のいずれかに該当すること

(1) 下記(2)以外の場合 イ:住宅の床面積が50㎡以上であり、かつ、床面積の2分の1以上を専ら自己の居住の用に供していること ロ:この特別控除を受ける年分の”合計所得金額”が3,000万円以下であること (2)特例特別特例取得(※1)の場合 イ:住宅の床面積が40㎡以上50㎡未満であり、かつ、床面積の2分の1以上を専ら自己の居住の用に供していること ロ:この特別控除を受ける年分の合計所得金額が1,000万円以下であること |

| 4 | 住宅ローンの借入期間が10年以上であること |

| 5 | 2つ以上の住宅を所有している場合は、主に居住用の住宅と認められていること |

| 6 | 居住した年、その前年及び前々年に居住用財産の譲渡特例等を受けていないこと |

| 7 | 居住した年の翌年以後3年以内(令和2年3月31日以前の譲渡の場合は、居住年の翌年以後2年以内)に居住した住宅(住宅の敷地を含む)以外の一定の資産を譲渡し、その譲渡について譲渡所得の課税特例を受けていないこと |

| 8 | 住宅の取得(その敷地の用に要する土地等の取得を含む)は、その取得時および取得後も引き続き生計を一にする親族や特別な関係のある者からの取得でないこと |

| 9 | 贈与による住宅の取得でないこと |

※参考:No.1212 一般住宅の新築等をした場合(住宅借入金等特別控除)|国税庁

| 【※1:特例特別特例取得とは】

● 新築住宅(令和2年10月1日から令和3年9月30日の間に新築) ● 分譲住宅、中古住宅の取得、増改築等(令和2年12月1日から令和3年11月30日の期間) 上記に該当する床面積40㎡以上50㎡未満の住宅の取得 |

これらの要件を満たしているか確認しましょう。

2024年以降の控除額引き下げ

2022年の税制改正により、2024年以降に居住を始める人はこれまでと住宅ローン控除の内容が異なります。

住宅の省エネ性能によって、住宅ローン控除が適用できる借入限度額の上限が低くなり、性能によってはローン控除が適用できなくなるため、注意してください。

新築住宅における省エネ性能別の借入限度額は以下の通りです。

<省エネ性能別の住宅ローン控除が適用できる借入限度額>

| 省エネ性能 | 2023年以前入居 | 2024年以降入居 |

| 認定長期優良住宅

認定低炭素住宅 |

5,000万円

(控除期間13年間) |

4,500万円 (控除期間13年間) |

| ZEH水準省エネ住宅 | 4,500万円 (控除期間13年間) |

3,500万円 (控除期間13年間) |

| 省エネ基準適合住宅 | 4,000万円 (控除期間13年間) |

3,000万円 (控除期間13年間) |

| 省エネ基準に該当しない

その他の住宅 |

3,000万円 (控除期間13年間) |

0円 控除期間10年間(※1) |

※参照:No.1211-1 住宅の新築等をし、令和4年以降に居住の用に供した場合(住宅借入金等特別控除)|国税庁

| ※1:

一般の新築住宅のうち、令和5年12月31日までに建築確認を受けたものまたは令和6年6月30日までに建築されたものは、借入限度額を2,000万円として10年間の控除が受けられる。ただし、特例居住用家屋に該当する場合、令和5年12月31日までに建築確認を受けたものが対象。 |

注意すべき点は、2024年1月以降、省エネ基準に適合しない住宅は住宅ローン控除の適用が受けられないことです。

マイホームで住宅ローン控除の適用を受けたい場合は、どの省エネ性能レベルの住宅にするかを事前に建築会社としっかり打ち合わせてください。

住宅ローン控除を受けるには確定申告が必要

ここでは、住宅ローン控除を受ける際の確定申告について解説します。住宅ローン控除を受けるには、会社員であっても初年度は確定申告が必要です。

確定申告で手続きする際に押さえるポイントには以下の2点があります。

- 手続きの流れ

- 年末調整との違い

それぞれ見ていきましょう。

手続きの流れ

初年度は、以下の手順で確定申告の手続きを進めましょう。

- 必要書類を集める

- 確定申告書を作成する(自分で作成するか、税理士に依頼して作成する)

- 税務署に記入した確定申告書を提出する

- 還付金が入金される

還付金が発生する場合、手続き完了後概ね3週間〜1ヶ月後に振り込まれます。必要書類と確定申告書の記入方法は、以降で詳しく解説します。

年末調整との違い

確定申告と年末調整は、所得税を確定するという目的は同じですが、対象となる所得・控除の種類が異なります。

また、年末調整は所属している会社が主体となって行うものであり、納税者本人が行う確定申告と異なります。給与以外の所得がない会社員の場合、2年目以降は勤務先の年末調整で住宅ローン控除の手続きが可能です。

税務署から送付された『住宅借入金等特別控除申告書』に必要事項を記入し、金融機関から送付された『年末残高証明書』を添えて勤務先に提出すれば、手続き完了です。

『住宅借入金等特別控除申告書』は、初年度の10月頃に9年分(12年分)が全て送付されるので、紛失しないよう注意してください。

また、『年末残高証明書』は、初年度の10〜11月頃に取引先の金融機関から送付されます。

一方で、個人事業主や副業収入等のある会社員の場合は、引き続き確定申告による手続きが必要です。ただし、初年度ほど手続きが煩雑になることはありません。

住宅ローン控除を確定申告で行う際の必要書類

ここでは、住宅ローン控除の手続きを確定申告で行う際に必要な書類を解説します。必要書類は以下の8点です。

- 確定申告書

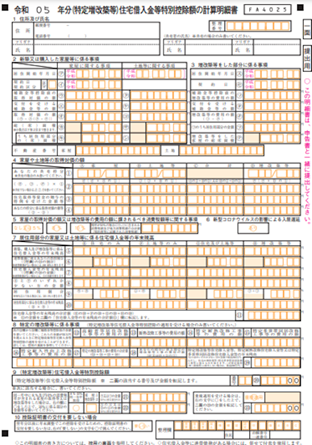

- (特定増改築等)住宅借入金等特別控除額の計算明細書

- 住宅ローンの年末残高証明書

- 建物・土地の登記事項証明書

- 源泉徴収票

- 建物・土地の不動産売買契約書、建物の工事請負契約書の写し

- 本人確認書類の写し

- その他の必要書類

1つずつ見ていきましょう。

確定申告書

会社員などで所得が給与所得・雑所得(公的年金等)・配当所得・一時所得のみの場合、確定申告書Aを入手します。

それ以外の個人事業主や副業収入がある会社員の場合は、確定申告書Bを入手しましょう。確定申告書の書式は管轄の税務署に出向いて入手できますが、国税庁のWebサイトからダウンロードすることも可能です。

(特定増改築等)住宅借入金等特別控除額の計算明細書

(特定増改築等)住宅借入金等特別控除額の計算明細書は、確定申告書と同様に国税庁のWebサイトからダウンロードして記入します。

住宅ローンの年末残高証明書

正式名は『住宅取得資金に係る借入金の年末残高証明書』であり、年末時点での住宅ローン残高が記載されています。

各年度の10〜11月頃に取引先の金融機関から送付されます。手元に届かない場合は金融機関に確認してください。

建物・土地の登記事項証明書

最寄りの法務局で入手できるほか、オンラインでも請求・入手が可能です。

オンライン(法務局の登記・供託オンライン申請システム)のほうが手数料が安く、手間がかからないといえます。交付請求方法・受け取り方法・手数料の違いは以下の通りです。

| 交付請求方法 | 受け取り方法 | 手数料 |

| 法務局登記所窓口 | 法務局登記所窓口 | 600円 |

|

オンライン |

法務局登記所窓口 | 480円 |

| 郵送 | 500円 |

オンラインの手数料は、インターネットバンキングもしくはPay-easy(ペイジー)マークのATMで支払います。

登記情報を閲覧するだけなら、インターネットで登記情報を確認できる『登記情報提供サービス』が利用可能です。手数料も安く、支払いにクレジットカードを使用できます。

しかし、登記情報サービスの登記内容情報を印刷しても、住宅ローン控除手続きにおける必要書類としての証明書にはならないため、注意してください。

源泉徴収票

給与所得者は、マイホームを購入した年の源泉徴収票が必要です。

忘れずに勤務先から取り寄せてください。

建物・土地の不動産売買契約書、建物の工事請負契約書の写し

土地・建物を購入した場合は不動産売買契約書の写しが必要になります。

また、新築・リフォームの場合、工事請負契約書の写しが必要です。

本人確認書類の写し

本人確認書類として以下1、2のいずれかを用意してください。

- マイナンバーカード

- 通知カードorマイナンバー記載のある住民票のいずれか1通+運転免許証やパスポートなどの本人確認書類

本人確認書類が1枚で済むマイナンバーカードのほうが用意しやすいといえます。

その他の必要書類

その他の必要書類として、2024年以降は省エネ住宅等の証明書が必須になります。

具体的には、以下の2通のうちいずれかの書類が必要です。

- 長期優良住宅建築等計画の認定通知書

- 住宅家屋証明書または認定長期優良住宅建築証明書

いずれの書類も、行政庁に対する認定住宅等の申請は建築会社や設計士などを通して行います。

引渡し時に建築会社や不動産会社から渡されるケースが一般的です。紛失しないように、しっかりと保管することが大切です。

住宅ローン控除における確定申告の必要書類の書き方

ここでは、初年度に住宅ローン控除を確定申告で申請する際の記入方法を解説します。書類ごとに3つのステップに分けて説明します。

- (特定増改築等)住宅借入金等特別控除額の計算明細書

- 確定申告書第一表

- 確定申告書第ニ表

順に見ていきましょう。

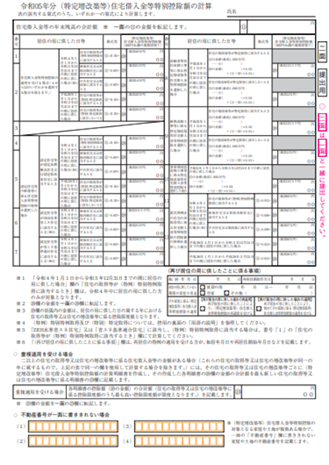

(特定増改築等)住宅借入金等特別控除額の計算明細書

まず、国税庁のWebサイトから『(特定増改築等)住宅借入金等特別控除額の計算明細書』をダウンロードしましょう。

左上の年度が申告年度分の計算明細書になっているかチェックしてください。記載例は令和5年度のものです。

※出典:(特定増改築等)住宅借入金等特別控除額の計算明細書|国税庁

また、住宅借入金等特別控除額の明細書には一面と二面(上記画像は一面)があるので、注意してください。一面目の記入方法を番号順に見ていきましょう。

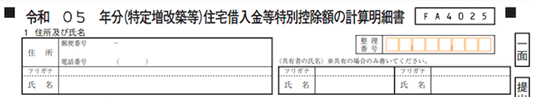

1.住所及び氏名

※出典:(特定増改築等)住宅借入金等特別控除額の計算明細書|国税庁

住所・氏名欄に必要項目を記入しましょう。共有者がいる場合は右の欄に記入してください。3人以上いる場合は欄外に記入して構いません。

2.新築または購入した家屋等に係る事項

※出典:(特定増改築等)住宅借入金等特別控除額の計算明細書|国税庁

<㋐:居住開始日>

住民票の異動が完了した日を記入します。

<㋑:契約日・契約区分>

不動産売買契約もしくは工事請負契約の日付を記入してください。

<㋒㋗:補助金等控除前の取得対価の額>

契約書に記載されている取得価額を記入します。

<㋓㋘:交付を受ける補助金等の額>

補助金の交付を受けた場合は、㋓㋘に記入します。補助金を受けていなければ空欄で構いません。

<㋔㋙:取得対価の額>

㋔は㋒−㋓、㋙は㋗−㋘で求めた数値を記入します。補助金がなければ、㋔㋙の価額は㋒㋗と同じ金額を記入します。

<㋕㋚:総(床)面積>

土地・建物登記簿謄本に記載されている床面積・土地面積(地積)を記入します。

<㋖㋛:うち居住用部分の(床)面積>

居住用のみに使用している場合は、㋕㋚と同じ値を記入します。

また、マイホームの一部を事務所などの事業用(賃貸にしている場合も含む)にしている場合、その事業用の部分の面積を差引いて居住用部分の面積を記入してください。

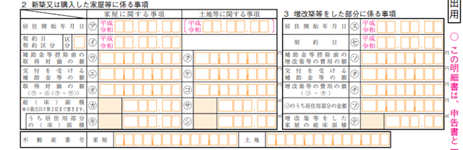

3.増改築等をした部分に係る事項

㋜〜㋢の増改築の場合も、㋐〜㋛までの新築または購入の場合と同じように記入していきましょう。新築や新たに購入した場合は未記入で問題ありません。

4.家屋や土地の取得対価の額

※出典:(特定増改築等)住宅借入金等特別控除額の計算明細書|国税庁

<①:あなたの共有持分>

共有の場合は自分の持分割合を記入しましょう。

共有持分がある場合は、分母・分子それぞれ1番右のマスから記入してください。単独所有の場合は空欄です。

<②:(㋔、㋙、㋠)× ①>

共有の場合に、自分の持分価額を計算します。

単独所有の場合は㋔、㋙、㋠の数値をそのまま記入してください。

<③:住宅取得資金の贈与の特例を受けた金額等>

住宅取得資金の贈与の特例を受けた場合には、その金額を記入しましょう。

※参考:No.4508 直系尊属から住宅取得等資金の贈与を受けた場合の非課税丨国税庁

<④:あなたの持分に係る取得対価の額等>

②−③の金額を記入します。

両親や祖父母からの援助を除いた純粋に自分が負担した価額を算出して記入しましょう。

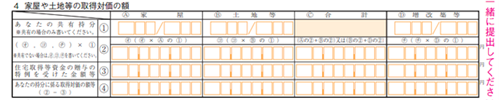

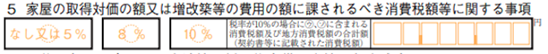

5.家屋の取得対価の額又は増改築等の費用の額に課されるべき消費税額等に関する事項

※出典:(特定増改築等)住宅借入金等特別控除額の計算明細書|国税庁

住宅を購入、もしくは新築した時の消費税を◯で囲み、契約書に記載されている消費税の額を右の欄に記入してください。

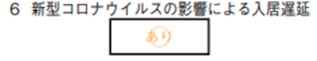

6.新型コロナウイルスの影響による入居遅延

※出典:(特定増改築等)住宅借入金等特別控除額の計算明細書|国税庁

入居する際に新型コロナウイルスの影響で遅延があった場合は”あり”に◯をつけましょう。

契約・入居した期間によって、通常10年の控除期間が13年に延長される特例措置が設けられているのでチェックしてください。

| 契約 | 契約時期 | 入居時期 | |

| 新築

(注文住宅) |

工事請負契約 | 2020年10月1日〜

2021年9月30日 |

2022年末までに入居 |

| 購入

(分譲住宅) |

不動産売買契約 | 2020年12月1日〜

2021年11月30日 |

2022年末までに入居 |

| 増改築 | 工事請負契約 | 2020年12月1日〜

2021年11月30日 |

2022年末までに入居 |

上記の契約時期や入居時期に該当する場合は控除期間が13年に延長するため、◯をつけてください。該当しない場合は、空欄のままで構いません。

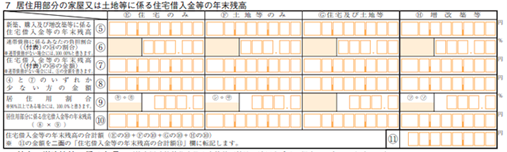

7.居住部分に家屋又は土地等に係る住宅借入金等の年末残高

※出典:(特定増改築等)住宅借入金等特別控除額の計算明細書|国税庁

<⑤:新築・購入及び増改築等に係る住宅借入金等の年末残高>

金融機関から送られてくる住宅ローン残高証明書を見て、年末時点のローン残高を記入しましょう。借入金融機関が複数ある場合は、合算した金額を記入します。

<⑥:連帯債務に係るあなたの負担割合>

連帯債務の場合は自分の負担割合を記入しましょう。単独債務の場合100.00となります。

<⑦:住宅借入金等の年末残高>

連帯債務がある場合は、『(付表)連帯債務がある場合の借入金等の年末残高の計算明細書』を参考に年末残高を計算して記入してください。

計算した計算明細書も添付する必要があります。単独債務の場合は、⑤と同じ金額を記入します。

<⑧:④と⑦のいずれか少ない金額>

④と⑦のいずれか少ないほうの金額を記入してください。

<⑨:居住用割合>

マイホームのうち、全てが居住用であれば100.0と記入します。

事業用部分がある場合、その事業部分の面積割合を差し引いた居住用部分の割合を記入しましょう。居住部分の割合が90%以上であれば100.0と記入するので、注意してください。

<⑩:居住用部分に係る住宅借入金等の年末残高>

⑧×⑨で求めた価額を記入します。⑪にも記入してください。

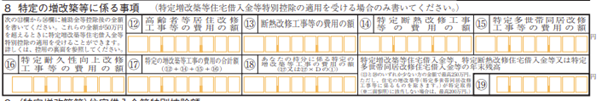

8. 特定の増改築等に係る事項

※出典:(特定増改築等)住宅借入金等特別控除額の計算明細書|国税庁

『特定増改築等住宅借入金等特別控除の適用』を受ける場合のみ記載します。

主に以下が対象となるので、それぞれ該当する金額を記入しましょう。

- ⑫:マイホームにおいてバリアフリー改修工事をした人

- ⑬・⑭:マイホームにおいて一般省エネ改修工事をした人

- ⑮:マイホームにおいて多世帯同居改修工事をした人

- ⑯:マイホームにおいて耐久性向上改修工事をした人

上記の記入が完了したら、合計額を算出します。

<⑰:特定の増改築等工事の費用の合計額>

前述した「⑫+⑭+⑮+⑯」の合計金額を記入します。

※参考1:No.1220 バリアフリー改修工事をした場合(住宅特定改修特別税額控除)|国税庁

※参考2:No.1219 省エネ改修工事をした場合(住宅特定改修特別税額控除)|国税庁

※参考3:No.1224 多世帯同居改修工事をした場合(住宅特定改修特別税額控除)|国税庁

※参考4:No.1227 耐久性向上改修工事をした場合(住宅特定改修特別税額控除)|国税庁

<⑱:あなたの持分に係る特定の増改築等工事の費用の額>

⑰の合計額、もしくは「⑰×Dの①」の金額を記入します。

最後に、条件に従い⑲の「特定増改築等住宅借入金等、特定断熱改修住宅借入金等又は特定

多世帯同居改修住宅借入金等の年末残高」を記入して完了です。

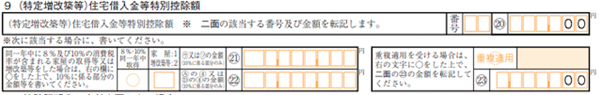

9.(特定増改築等)住宅借入金等特別控除額

※出典:(特定増改築等)住宅借入金等特別控除額の計算明細書|国税庁

二面の該当する番号と金額を記入します。

同一年中に、別途8%及び10%の消費税を含む家屋等を取得した場合は、㉑、㉒に摘要内容に従って金額を記入してください。

災害等によって住宅ローン控除の重複適用の特例を受ける場合は、◯をつけた上で二面の㉓の金額を記入しましょう。

10.控除証明書の交付を要しない場合

![]()

※出典:(特定増改築等)住宅借入金等特別控除額の計算明細書|国税庁

個人事業主で2年目以降も確定申告で住宅ローン控除の手続きを継続する場合は、◯をつけましょう。会社員で副業等による給与以外の収入がない人は、◯をつけないように注意してください。

続いて、二面目を見ていきましょう。

※出典:(特定増改築等)住宅借入金等特別控除額の計算明細書|国税庁

二面紙右上の氏名欄直下の欄に、一面の⑪(住宅借入金等の年末残高)の金額を記入しましょう。

⑪の住宅借入金等の年末残高を記入したら、以降の項目から自分に該当する住宅の種類や居住し始めた時期を選び、⑳の欄で住宅借入金等特別控除額を計算して記入してください。

該当した欄の番号と金額を一面の9にも記載することを再度確認しましょう。

確定申告書第一表

計算明細書の記入が終了したら、確定申告書の第一表、第二表を記入します。確定申告書第一表、第二表は、国税庁のWebサイトからダウンロードできます。

まず、第一表から見ていきましょう。

※出典:申告書|国税庁

確定申告書第一表の税金計算㉞欄に、(特別増改築等)住宅借入金等特別控除額の計算明細書⑳欄に記載した住宅借入金等控除額の金額を記入します。

区分1は、東日本大震災による被災者が重複特例を受ける際にチェックします。

『東日本大震災により自己の所有する家屋が被害を受け居住の用に供することができなくなった場合に住宅借入金控除を受けられる方へ』を参照して計算し、記入しましょう。

区分2には、給与所得者ですでに年末調整でこの控除の適用を受けている場合に、1と記入してください。

確定申告書第二表

第二表で、住宅ローン控除の申請に関して必要になる記入箇所は、二面中腹の「特例適用条文等」の箇所です。

![]()

※出典:申告書|国税庁

居住開始年月を”令和5年◯◯月◯◯日”というように記入します。どの特例要件に該当するかが認識できるように、冒頭や末尾に決められたマークをつけるルールがあります。

例えば、長期優良認定住宅を購入した場合、日付の冒頭に◯を書いて中に「認」のマークが必要になるので注意してください。

※参考:手順4 税金の計算をする|国税庁

住宅ローン控除を申請する際の注意点

ここでは、住宅ローン控除を申請する際の注意点を解説します。

- 1年目は確定申告が必要である

- 2年目以降は年末調整で申請できる

- ふるさと納税と併用すると損する可能性がある

それぞれ見ていきましょう。

1年目は確定申告が必要である

住宅ローン控除を申請する場合、マイホームを購入した初年度は、会社員であっても確定申告が必要です。

なぜなら、初回の住宅ローン控除申請は、用意しなければならない必要書類が多く、年末調整のような簡易手続きで処理し切れないからです。

初年度の確定申告に不安のある人は、国税局や所轄の税務署で住宅ローン控除(減税)に関する無料相談を受け付けているので、ぜひ利用してみてください。

※参考:税についての相談窓口|国税庁

2年目以降は年末調整で申請できる

会社員の場合、2年目以降は勤務先の年末調整で申請できます。

ただし、副業収入がある会社員は引き続き確定申告しなければなりません。

ふるさと納税と併用すると損する可能性がある

ふるさと納税は、確定申告しなくても寄付金控除が受けられるワンストップ特例が利用できるため、手軽に手続きできます。

しかし、住宅ローン控除のため確定申告する場合、ふるさと納税の寄附金控除の記載を忘れると、寄付金控除が受けられないので注意しましょう。

2年目以降、給与所得のみの会社員の方で確定申告しない場合は、年末調整とワンストップ特例制度でローン控除、寄付金控除とも受けられます。

住宅ローン控除の確定申告に関するよくある質問

ここでは、住宅ローン控除の確定申告に関してよくある質問に回答します。

- 必要書類は失くしたら再発行できる?

- 期限内の確定申告を忘れたらどうすればいい?

疑問の解消にお役に立てください。

必要書類を失くしたら再発行できる?

必要書類を失くしても、再発行できます。住宅ローンの年末残高証明書を紛失した場合は、金融機関に再発行を依頼しましょう。

ただし、再発行の手続きに1〜10日程度かかる場合もあるので、申告期限を見据えて早めに対応してください。

源泉徴収票を失くした場合は、勤務先の総務・経理課に問い合わせて再発行してもらいましょう。源泉徴収票は勤務先からしか発行できないため、紛失が発覚したらすぐに手続きしてください。大半の場合、2〜3営業日で再発行されます。

期限内の確定申告を忘れたらどうすればいい?

初年度の確定申告を忘れても、5年以内に還付申告すれば住宅ローン控除は受けられます。

ただし、所得税から控除しきれない額がある場合、住民税の納税通知書が発送される前に申告手続きを終えていないと、住民税から控除されないので注意してください。

住宅ローン控除の確定申告の必要書類の準備は早めに行おう

初年度の住宅ローン控除手続きをスムーズに行うためには、必要書類を早めに揃えておくことが大切です。

必要書類のチェックリストを作成し、少なくとも1月中には揃えられるように準備しましょう。

初めての申告手続きは不安が付き纏います。オンリーホームでは、初めての住宅購入で住宅ローン控除の手続きで不安がある人でも、気軽に相談できます。

さまざまな事例を参考にしながら、家づくりや資金計画に精通したスタッフが対応します。住宅ローン控除でお悩みの人は、ぜひお近くのモデルルームに足をお運びください。